Марина Авдєєва, керуючий акціонер страхової компанії «Арсенал Страхування», та Андрій Павлушин, генеральний директор «ОТП Лізинг»

- Агроринок доволі консервативний. Крім того, фермери завжди перебувають у пошуках економії. У 2011 році IFC намагалась активно впровадити в Україні агрострахування. Але «вау-ефекту» і зростання ринку тоді не відбулося. Чи змінилась ситуація за останні два роки? Яку частку добровільне агрострахування займає у Вашій компанії?

М.А. Практично нульову. І тут йдеться не тільки про нашу компанію. На ринку можна поіменно назвати тих, хто страхує сільськогосподарські ризики. Тут йдеться не про сільськогосподарську техніку, а про страхування сільськогосподарських культур. Зараз можемо констатувати факт: ринок не готовий до страхування.

Тоді, у 2011 року, була ініціатива запровадити державну підтримку ринку агрострахування. То була правильна ідея, адже агрострахування — це дорого, тому розвиватися буде лише за підтримкою держави при наявності субсидій та інших форм підтримки. За фактом ми отримали чергову схему: держава, дійсно, компенсувала близько 50% страхового платежу певним страховим компаніям. У них фермери номінально страхували ризики (договори, фактично, були просто бланковими), а тоді всі отримували від держави кошти.

Зараз Парламент намагається впровадити подібну ініціативу, але вона стосується не страхування, а кредитування фермерів на придбання землі. Ідея у тому, щоб держава компенсувала частину відсоткової ставки за кредитом. Наразі визначилися навіть у цифрі — 4% кредитної ставки на купівлю землі. Запитаєте: де тут агрострахування? Зараз його у цієї схемі немає. Але є номінальне страхування землі адже саме вона є предметом застави та згідно із ЗУ «Про заставу», саме вона повинна бути застрахована. Але від чого можна застрахувати землю як об’єкт, і яка від цього буде користь фермеру як заставодержателю? Фактично, жодної. Адже що може трапитися із землею? Тому я вважаю, що тут треба змінити концепцію страхування та внести відповідні зміні у ЗУ «Про заставу».

- Що у такому випадку варто страхувати?

М.А. Страхувати потрібно не землю, а ті фінансові ризики, які понесе фермер у зв’язку з її використанням. Наприклад, втрата врожаю через погодні катаклізми, пожежі чи хвороби рослин. Це і є класичне агрострахування. Тому, аби ініціатива запрацювала, потрібно внести зміни до ЗУ «Про заставу», зазначивши наступне: якщо предметом застави є земля, необхідно страхувати ризики, які може понести фермер від діяльності на ній. Цей підхід дозволить банкам-кредиторам бути захищеними від ризику неплатоспроможності фермерів та сільськогосподарських підприємств внаслідок втрати врожаю.

- Яким чином агровиробник це може зробити?

М.А. Є два підходи до агрострахування: традиційний або комплексний (від комплексу основних ризиків) та індексний. Останній, до речі, менш популярний у нас. В Україні, фактично, відсутній практичний досвід його впровадження. Хоча на світовому ринку — якраз навпаки, індексне агрострахування більш популярне. Адже комплексне страхування коштує не менш ніж 3,5-4% від вартості урожаю чи витрат на вирощування.

- Тобто якщо фермер вклав у посівну 100 млн грн, то він повинен за страхування заплатити 3,5 млн грн?

М.А. Так, саме через ціну наш ринок і не готовий до добровільного страхування ризиків. Крім того, у разі комплексного страхування велика франшиза, і фермер у будь-якому випадку отримає збитки — на 30% чи 60%. Це абсолютно нормальна міжнародна практика. Наприклад, у нас є клієнт — великий агрохолдинг. У нього згорів склад із засобами захисту рослин, який був у нас застрахований. Ми здійснили чималу виплату і вирішили піти далі: запропонували йому розширити співпрацю з нами — скористатися можливостями індексного агрострахування. Адже немає кращої рекомендації, ніж споживацький досвід. В основі індексного страхування лежить дуже цікава методика: при визначенні потенціального збитку ми прив’язуємося до якогось індексу, наприклад, індексу урожайності, який по регіонах визначає Держстат, та вираховуємо втрати, які отримав фермер, якщо його урожайність не досягла середнього показника по регіону за останні 10-15 років. За індексним страхуванням виплати можуть бути миттєвими, а вплив страхової компанії на оцінку ситуації — мінімальним. А головне — вартість такого страхування утричі дешевше ніж комплексного. Але навіть за таких умов ми отримали відмову від клієнта у розширенні співпраці.

- Більшість фермерів не повністю розуміють, як відбувається оцінка ризиків. Вважається, що якщо стається страховий випадок, то їх апріорі обмануть. Як у Вас працює система оцінки ризиків?

М.А. У нас в команді є спеціалісти, агрономи, які здійснюють оцінку ризиків ще під час прийняття посівів на страхування. Але найголовніше — в урегулюванні страхового випадку, який уже відбувся, участь беруть не тільки наші спеціалісти, а й представник перестраховика, як правило перестраховик — іноземна компанія з високим рейтингом. Тому таких варіантів, як когось обманути чи провести неправильні розрахунки, не буде. Але часто і фермери незадоволені не суб’єктивною оцінкою, а дуже великою франшизою (прим. — загальноприйнята франшиза у 30-60%). І це другий аргумент на користь індексного страхування, тому що франшиза у цьому випадку у рази менша.

- Чи відрізняються страхові програми в українських страхових та міжнародних брендів?

М.А. Тут важливо розуміти: чи в українській страховій компанії, чи в іноземній — програма страхування українського фермера буде однаковою. У всіх однаково вибудувана методика страхування та відшкодування адже все прив’язано до перестраховика. А він обов’язково буде, тому що такі великі ризики 100% будуть перестраховувати, та також 100% перестраховик буде, як я вже казала, іноземною компанією з високим рейтингом. Тому український фермер може отримати європейські умови страхування у нашій компанії. Інша справа, що він цього не робить. Ми багато спілкуємось на цю тему із фермерами, які є нашими клієнтами за другими видами страхування, як правило з тими, хто взяв якусь сільськогосподарську техніку в лізинг та вона застрахована у нашій компанії.

М.А. Тут важливо розуміти: чи в українській страховій компанії, чи в іноземній — програма страхування українського фермера буде однаковою. У всіх однаково вибудувана методика страхування та відшкодування адже все прив’язано до перестраховика. А він обов’язково буде, тому що такі великі ризики 100% будуть перестраховувати, та також 100% перестраховик буде, як я вже казала, іноземною компанією з високим рейтингом. Тому український фермер може отримати європейські умови страхування у нашій компанії. Інша справа, що він цього не робить. Ми багато спілкуємось на цю тему із фермерами, які є нашими клієнтами за другими видами страхування, як правило з тими, хто взяв якусь сільськогосподарську техніку в лізинг та вона застрахована у нашій компанії.

А.П. Дійсно, проникнення лізингу у фермерські господарства навіть більше, ніж на ринку автомобілів. Приблизно 25-30% усієї сільськогосподарської техніки, яка продається на ринку, — це лізинг. Тут, звісно, також велика робота наших партнерів — дилерів, які на агроринку працюють краще, ніж автодилери.

- Тут, можливо, також є питання ціни: сільськогосподарська техніка недешева…

А.П. Так, але, наприклад, у Європі 70-80% корпоративних автопарків купують тільки через лізинг. Це як послуга: компанія платить не за машину, а за транспортне рішення.

- На сьогодні лізинг для фермерів, мабуть, один із найвигідніших фінансових інструментів. Які послуги Ви надаєте фермерам?

А.П. У нас є два види лізингу — фінансовий та оперативний. Фінансовий — це по суті розстрочка, і через три роки техніка переходить на баланс лізингоотримувача. Оперативний лізинг наразі модний серед великих агрохолдингів. Беручи техніку за таким видом, агропідприємства прив’язуються не до періоду, а до мотогодин. Таким чином, за контрактом оперативного лізингу через три роки агрокомпанії нам повертають техніку, і ми її продаємо на вторинному ринку, або віддаємо в лізинг комусь іншому.

- Чи Ви зобов’язуєте агрокомпанію страхувати ту техніку, яку надаєте в лізинг?

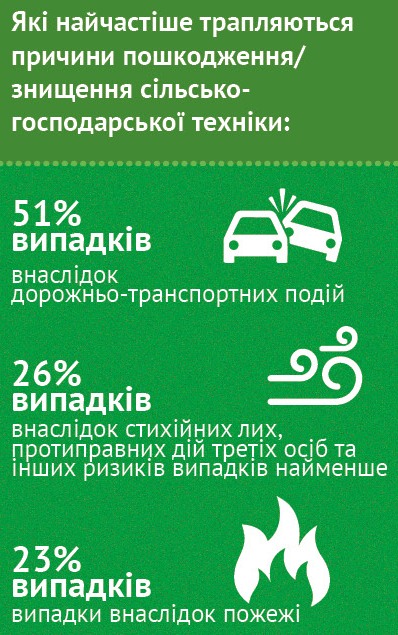

А.П. Однозначно. Ми не даємо незастраховану техніку в лізинг. Наприклад, за минулий рік у нас було три страхових випадки у різних великих агрохолдингах. Наприклад, у Сумській області оператор не впорався із керуванням, і обприскувач CASE Patriot з’їхав у кювет. Страхова виплата з цьому випадку сягала 1,3 млн грн. У Миколаївській області була масштабна пожежа, під час якої згорів трактор New Holland, збиток становив близько 2,8 млн грн. А в Житомирській під час жнив згорів комбайн CLAAS Lexion — а це 9 млн грн збитків.

- Але, з іншого боку, є такі, що купують, а не беруть лізинг, і їм теж потрібно страхувати?

М.А. Потрібно. Але за нашою статистикою, через те, що фермери надто закредитовані, більшість техніки вони беруть саме в лізинг. Хоча бувають і придбання. І що цікаво: попри те, що агровиробники, спілкуючись між собою, знають про страхові випадки, вмовити їх застрахувати куплену техніку дуже складно. При тому, що пожежа під час жнив — це високий ризик.

- А є ще такий ризик, як неповернення техніки, взятої у лізинг. Пригадую, в історії «ОТП Лізинг» була гучна справа. Пане Андрію, чи страхуєте себе від таких випадків зараз, і чи траплялись подібні ситуації?

А.П. Це був показовий кейс для нас. Нам вдалося повернути свого часу від одного клієнта 625 одиниць техніки загальною вартістю 25 млн дол. За два роки ми її продали. Ми змогли вийти з цієї ситуації без збитків, навіть із плановими прибутками. Були й, звісно, інші випадки, коли в один день зникали власники агрокомпаній, трапляються дефолти компаній через неправильні рішення фермера. До речі, в таких випадках ми завжди йдемо на зустріч клієнту, пропонуємо різні схеми погашення, даємо другий шанс.

М.А. Хочу додати, що для нас як страхової компанії також важливе значення відіграє надійність лізингової компанії, з якою ми співпрацюємо.

- Тобто в будь-якому випадку Ви лояльні до клієнта? Готові передивитись умови, якщо у нього якась криза…

А.П. Звичайно. У нас склад нерезиновий. Якщо клієнт спіткнувся перший раз, то ми одразу техніку не забираємо. Критичними є період у 90 днів прострочки. Ми працюємо з людьми, намагаємось допомогти. Але якщо є прострочка виплати у два місяці, то вже складно щось змінити. У нашій роботі важливим є діалог фермера з лізингодавцем. Якщо виникають певні проблеми, то не варто їх замовчувати. Для нас дуже важливим є моніторинг. Крім того, складаємо на кожного клієнта кредитну історію.

- Марино, чи можете Ви також поділитися показовими кейсами з Вашої діяльності?

М.А. За страховими випадками, які відбулися впродовж 2017-2019 років із застрахованою сільськогосподарською технікою наша компанія відшкодувала клієнтам збитків на суму майже 9 млн грн, також наразі в процесі врегулювання заявлених випадків на суму понад 3 млн грн.

Найбільша виплата страхового відшкодування по сільськогосподарській техніці, яку здійснила наша компанія, склала 2,8 млн грн. Подія відбулась з колісним трактором New Holland, який був пошкоджений наслідок пожежі, яка виникла на полі у той час, коли трактор здійснював польові роботи.

- Які кроки зараз робите для розвитку ринку агрострахування в Україні?

М.А. Три роки тому ми почали виходити на ринок агрострахування, і вже зараз маємо непогані позиції на ньому. У нашому портфелі є страхування посівів, сільськогосподарської техніки. А от щодо тварин, то в цьому напрямі навіть не намагаємося рухатись: ринок не готовий.

Зараз активно займаємося налагодженням системи страхування землі. Зокрема, працюємо в робочій групі у Верховній Раді України щодо питань страхування землі не як об’єкта застави, а передусім пробуємо донести, що варто страхувати ризики, які може понести фермер від діяльності на цій землі.

Розмовляла Тетяна Тимошенко